スタートアップ経営者(上場前)におすすめのローンの借り方

最近ローン系の記事を多く書いていることもあり、「スタートアップ経営者(上場前)ってそもそも家買えるの?ローン組めるの?おすすめのローンがあれば教えて欲しい!」という声をいただき、当記事を書くことにしました。

ニッチ、、だけど、限られた人にぐっと刺さるかもね、ということで私自身も調べつつ書いてみることにしました。

また余談ですが、、先週の米国SVB破綻による今後の住宅相場の展望についてはTwitter発信をしたので、ぜひご確認を。

なぜスタートアップ経営者のローンは通らないのか?

これは一言、"銀行からみる"信用力が乏しいから、です。

が、スタートアップの定義をしておいたほうがいいなと思い、当記事においては以下のように定義します。

- 創業5年未満、もしくは5年程度である

- 赤字である

- (銀行借入を行っている)

そもそも、銀行は経営者や個人事業主に対する審査は厳しいです。なぜなら、収入が安定しないからーーー、ともちろん、いや今どきのサラリーマンだって倒産もリストラもあるし、安定とは言えないよ?と言いたくなりますが、それは銀行の論理。

大企業に務めるサラリーマン、公務員よりはそりゃ安定感ないよね、という統計からみる信用力が銀行の審査です。そもそも、金利も極めて低い今、自己破産を万に1つでもされてしまうと、第一抵当に入っていたとしても多くの金利収入が吹き飛ぶ可能性がある、、となると、徹底したリスク排除をするのが銀行の考え方です。

それにおいてさらに、創業間もない・赤字、となると、「えっ、この社長の信用力なさすぎ、、、」となるのは理解できますよね。

でもスタートアップってウン億円とか調達とかしているけど。。

なんか儲かってそうだよねスタートアップって。と印象を持たれるのは、スタートアップの調達リリースがあるからですね。XX億円!と華々しく歌っているからですが、これはベンチャーキャピタルがお金を貸しているわけではない。スタートアップが発行する株式を買ってもらっているだけで、返す必要もない。当然ベンチャーキャピタルはその後の株式が上昇することを見込んで買っているわけですが、調達=信用力というわけではありません。

基本的に、融資とは投資ではありません。これは知っておいた方がいいこととして、銀行は「(ほぼ)確実に回収できる目処」がない限り融資はしません。つまり融資とは「確実性のあるギャップを埋める」ために存在していると私は考えています。

例えば、設備投資によって一時的にお金が必要だけど、1年後には回収できるよ。や、新規出店のために資金が必要、だけど1年後には回収できるんだ。このギャップを埋めるために融資をします。住宅ローンも同じく、今お金がないけど物件を買いたい。けど35年後にはコツコツ働いて返せるよ。ということが概ね確証できるからお金を貸せます。なんなら、最悪物件は銀行のものにできるので、リスクはもっと少ない。

一方、スタートアップ融資というのは、うまくいくかわからない・不確実があるが、ある程度の蓋然性(成功確率)が見込めるので、またうまくいけば高いリターンが望めるので、不確実さがあっても投資をできる。ここに融資と投資の違いがあります。

スタートアップ元年で変わる?

国を挙げてスタートアップ投資と謳い、銀行には融資や補助金も手厚くなっていくことが予想されますが、住宅ローンにはあまり影響は出てこないでしょう。住宅ローンは古い商品かつリテール銀行の預かり資産の多くを占める中核ゆえ、これに対して国が口を出す等のは現実的ではありません。(もちろん日銀政策として政策金利・ローン金利を抑えていくことはあるでしょうが、審査方針に対して、ということです)

ということで、スタートアップ経営者にはローンを借りるのは簡単じゃないんだよ、、ということをお話した上で、それでもイケる!ローンの話、をお伝えしたいと思います。

スタートアップ経営者(上場前)におすすめのローン審査

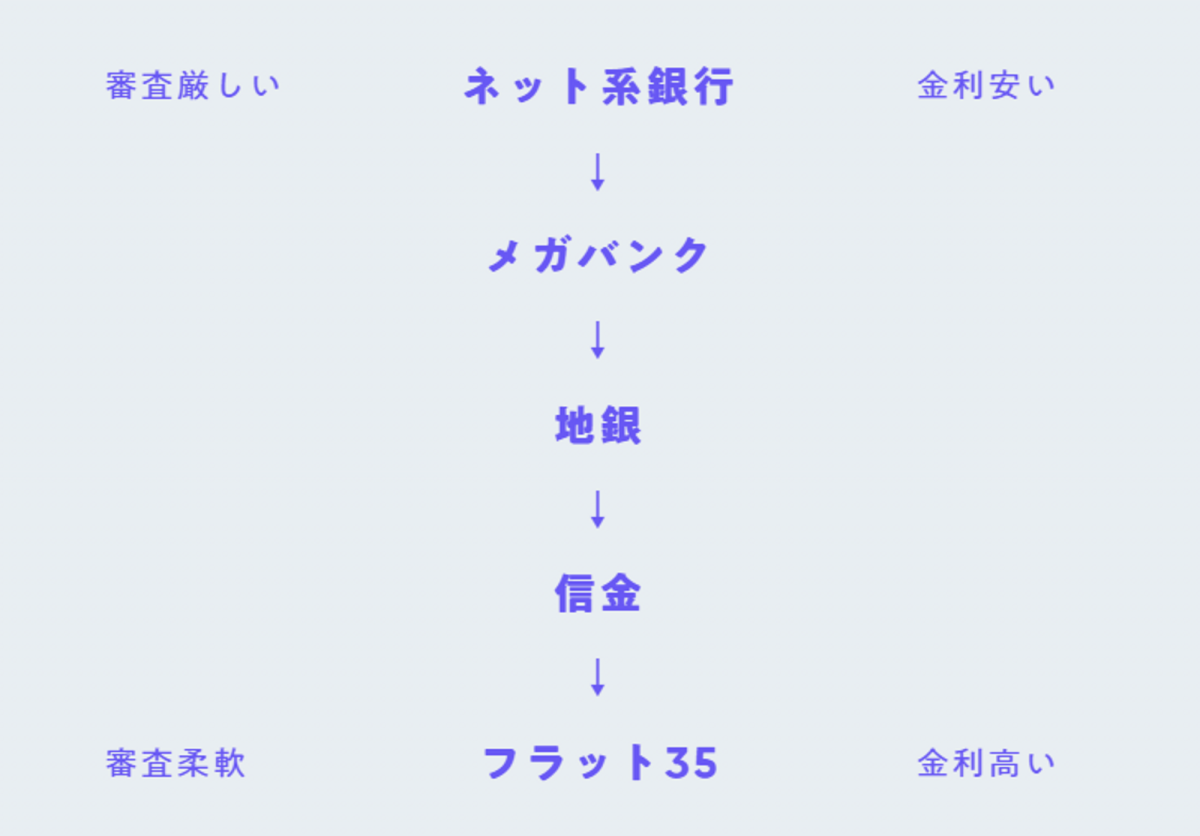

ここからは超実践的です。その前に1つ、審査とローン金利の関係ですが、ローンが厳しいほど、金利は低くなります。リスクが少ないからですね。一方、ローンの融通が効くいうことは、金利が高くなるということになります。

わかりやすく、ローン審査の厳しさと金利の関係のイメージは以下の様になっています。

それを踏まえた上で、もちろん世にあるローンの中で最安金利ではないのですが、「スタートアップ経営者でも」借りられる可能性が高いのは以下のとおりです。

まずは信金がおすすめ。

例えば、エリア限定にはなりますが川崎信用金庫、東京シティ信用金庫、世田谷信用金庫などはスタートアップ・ベンチャー経営者でも組めるケースが多いです。

中には多摩信金などのように、そもそも金融機関の方針として会社代表に前向きに取り組んでいるところもあります。

しかし、これらは物件住所に左右されますのでそこには注意が必要です。なぜなら、信用金庫とは、「地域貢献」のために作られた金融機関であり、また利益を追求しない非営利法人です。それゆえ特定の地域以外での活動をしませんが、そのエリアの経済活動についてはかなり面倒見がよいというのが特徴です。

それ故、購入したいと思っている物件のエリアで活動している信金に対して相談するのがよきでしょう。

ただ、もっとも有利なのは付き合いのあるメインバンク

信金系と、まずは一般論を述べましたが、それを超える必殺技は、メインバンクの担当者への相談です。会社の規模にもよりますが、通常の商品よりも低金利や高条件にあることも珍しくありません。

銀行は1社に対してクロスセルをして売上を作っていきたいという意識が強いです。特に大きいな会社に対して保険もローンも事業ローンもM&Aも面倒見てあげたいと思っているものです。なんどもいいますが、ある程度規模があれば。年商5-10億円以上が1つの目安になるでしょう。

必ず、まずはお付き合いのあるところに相談しましょう。

これらがだめなら、フラット35

信金もメインバンクもだめだった、、となれば、最後はフラット35です。

国民のためのローンという特性が強いので、審査は最も柔軟です。が、金利はもっとも高い水準にはなるので気をつけましょう。

私の住宅購入のスタンスは、「条件のよい住宅ローンを借りられる人は、資産性の高い家を、早く買ったほうがよい」なので、フラットでないと借りられない、というのは、条件のよい住宅ローンかというとそうではないので、あくまで可能性だけの話です。

それであれば、Exitまで頑張って、キャッシュで買おうじゃありませんか。

真の信頼とはなにか?

そして多くの場合は優秀な人ほど個人化する・起業するという傾向があるはずなので、そんな人に信用がないなんて、、という気持ちにはなります。

ただ、私も起業して4年たちますが、不安定なのは確かです。そしてある意味、自分で報酬も決められる部分もありますので、その決めた報酬の妥当性についても銀行側としては簡単には信用しづらいとうのは確かな部分です。

しかし、過去に比べて個人事業主やスタートアップ経営者に対する信用力は上がっているように感じます。これは銀行側も、競争環境が強い中でなるべく幅広く特徴のある方へ貸し出したいという考えから、事業主に対する間口は広がってきています。これは金融機関(特に地銀)が増えゆく個人事業主・スタートアップを対するビジネスちゃんと捉えてくれています。

そして、スタートアップといえど、ちゃんと企業を運用できれば銀行は評価してくれます。しかし、スタートアップという業態は赤字を出しながら超速で進む存在というのは銀行からは理解しづらい存在だったりもします。

しかしそれは決して不幸ではない。真の信頼とは、銀行から評価されることではありません。私が言うのもあれですが、事業を通じて関わる人の広さ・大きさ・深さから得られる信頼の量と深さは事業家だからこそです。それを積み上げていくのも事業の面白さといえるでしょう。

スタートアップ経営者におすすめのローン審査という話でしたが、なんだか熱がこもってしまいましたね。

ということでぜひ、スタートアップ経営者で家買いたいという方、参考になってもらえれば幸いです。

それではまた。

ーーーー

▼TERASSへのローン相談・住宅購入相談はこちら

▼匿名から、優秀な不動産エージェントが見つかるサイト「Terass Offer」はこちら

更新の通知を受け取りましょう

投稿したコメント