【スタートアップM&A】デュアル・トラックは起業家へのセカンドオピニオン。会社と自分が輝くために納得の行く選択を!

2023/2/6

INDEX

- “起業”と“経営”は違う。0→1後のベストなキャリアパスとは

- スタートアップと大企業のいい関係とは?「何もしない」勇気がカギに

- ITスタートアップの支援経験とIPOの知見を兼ねそろえたチーム体制

こんにちは。株式会社M&Aクラウドです。「スタートアップM&A」のノウハウを紹介しています。今回は、「デュアル・トラック・プロセス」の支援サービスについてです。

・2022年3月プレスリリース

日本ではまだ馴染みの薄い「デュアル・トラック・プロセス」とは何か、スタートアップにとってどんなメリットがあるのか、MACAPはどんな支援ができるのか――MACAPの2名が紹介します。

(左)CFO 兼 M&Aアドバイザリー事業部 Co-Head 村上 祐也

(右)M&Aアドバイザリー事業部長 福田 一樹

(右)M&Aアドバイザリー事業部長 福田 一樹

CFO 兼 M&Aアドバイザリー事業部 Co-Head 村上 祐也

東北大学工学部卒、東京大学大学院新領域創成科学研究科修了。公益社団法人日本証券アナリスト協会認定アナリスト(CMA)。新卒で野村證券株式会社へ入社。インベストメント・バンキング部門にて、インダストリアルズやコンシューマー、ヘルスケア業界の企業に対するM&AやIPO等の提案やエグゼキューションに従事。2019年1月にM&Aクラウドへ入社。M&Aクラウドでは数億円〜十億円超の資金調達やM&Aを手がける一方で、M&Aアドバイザリー部の立ち上げを担当。

東北大学工学部卒、東京大学大学院新領域創成科学研究科修了。公益社団法人日本証券アナリスト協会認定アナリスト(CMA)。新卒で野村證券株式会社へ入社。インベストメント・バンキング部門にて、インダストリアルズやコンシューマー、ヘルスケア業界の企業に対するM&AやIPO等の提案やエグゼキューションに従事。2019年1月にM&Aクラウドへ入社。M&Aクラウドでは数億円〜十億円超の資金調達やM&Aを手がける一方で、M&Aアドバイザリー部の立ち上げを担当。

M&Aアドバイザリー事業部長 福田 一樹

大阪市立大学経済学部卒。2015年、新卒で住友商事株式会社に入社。船舶事業部に所属し、主に欧州顧客向けに日本建造船を販売するトレード仲介事業に従事。パートナー企業との共同出資会社のマネジメント等を経験した後、クロスボーダーM&A案件を担当。2020年7月、M&Aクラウドにジョイン。2021年12月よりディレクターとしてMACAP1チームのマネジメントを務める。2022年12月より現職。

大阪市立大学経済学部卒。2015年、新卒で住友商事株式会社に入社。船舶事業部に所属し、主に欧州顧客向けに日本建造船を販売するトレード仲介事業に従事。パートナー企業との共同出資会社のマネジメント等を経験した後、クロスボーダーM&A案件を担当。2020年7月、M&Aクラウドにジョイン。2021年12月よりディレクターとしてMACAP1チームのマネジメントを務める。2022年12月より現職。

“起業”と“経営”は違う。0→1後のベストなキャリアパスとは

――改めて、デュアル・トラック・プロセスとは何ですか?

福田 IPO準備とM&Aの交渉プロセスを同時に走らせることです。M&Aの買い手候補に対し、IPOのスケジュールとバリュエーションを提示することで、売り手優位で交渉を進めることが可能になります。アメリカでは昨今、IPO時にはM&Aも検討することが一般的になっており、IPO価格の2倍くらいのバリュエーションが付くケースも珍しくありません。

――M&A価格はIPO価格より低めに抑えられるのが相場かと思ってました。

村上 スタートアップ界ではそう言う人が多いですよね。実は私が投資銀行からM&Aクラウドに移ってきたとき、強烈に違和感を覚えたのを記憶しています。このギャップはどこから来るんだろう、とずっと考えていたんですけど……。思い当たったのは、日本ではIPOを目指してVCから調達したものの、事業計画通りに進捗しなかったり、業績が想定より下がってしまい、やむを得なくM&Aを検討する――というケースが多いからじゃないかなと。その場合、IPO前提での事業計画で企業価値を算定して資金調達をしているので、業績悪化後にM&Aを検討した際のオファー価格がそれより低くなるのは当然ですよね。

アメリカでデュアルトラックを実施する会社は、IPOの蓋然性が高い状態で走らせるので業績は好調。そこで想定されるIPO価格にさらにコントロールプレミアム(会社の支配権を取得する対価として上乗せされる価値)等の買収プレミアムを乗せてでも、買いたいという会社が集まってくる構図なんです。

――なるほど。そういう背景があるから、アメリカではM&Aに対するイメージが比較的ポジティブなんですね。

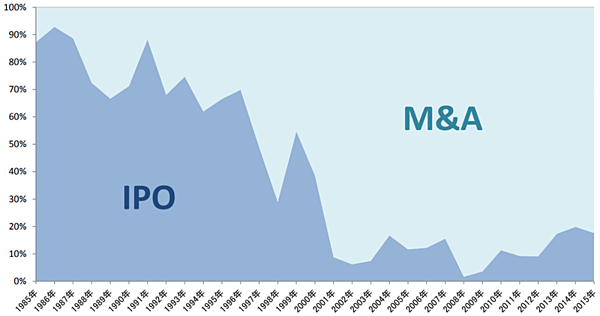

福田 ただ、アメリカでM&AによるExitの割合が一気に増えたのは2000年前後ですが、日本でも、かなり似た状況になってきている気がします。

アメリカのケースでは、M&Aが増えた要因は主に3つあるという記事を見たことがあります。1つ目はITバブルの崩壊。2つ目は上場コストの上昇。3つ目はスタートアップエコシステムが成熟し、スタートアップ間の競争が激化したことです。類似のサービスを展開するライバルが増えてきて、オリジナリティで勝負するというよりは、誰が一番速く遠くまで行けるかという競争になってきた。これは今の日本のSaaS企業にも、当てはまりますよね。上場コストに関しては、日本ではコストというよりIPOの順番待ちの側面が大きくなっています。当時のアメリカと状況は似てきていると感じており、今後は必然的に、M&Aを積極的に考えるスタートアップが増えていくと思っています。

米国におけるVCから出資を受けた企業のIPOとM&Aの社数割合の推移

(出展:一般財団法人ベンチャーエンタープライズセンター「ベンチャー白書2016」)

(出展:一般財団法人ベンチャーエンタープライズセンター「ベンチャー白書2016」)

――でも、創業以来、IPOを目指して走ってきた起業家からすると、他社に売却する気持ちにはなりにくいように思えるのですが。

村上 そうですね。ただ、IPO後もその会社をリードし続けることが本当に本人にとってベストなのかどうか、一度考えてみるのは悪くないんじゃないでしょうか。

経営って、起業の延長線上にあるものではありますが、実際はかなりタイプの違う能力が求められると思うんです。ゼロから事業を立ち上げて、売上10億円、20億円規模まで育て上げる。それはすごいことですが、その人が今度、100億、1,000億のサイズまでスケールアップさせていくのに向いているかというと、そうとは限りません。もし、自分はやはり0→1フェーズが好きとか、また別の事業で0→1に挑戦してみたいという気持ちがあるなら、今の会社は第三者に譲り、第2のキャリアに進んだ方が、本人も会社もハッピーになれそうですよね。

そう考えると、M&Aという選択肢を検討もせずに切り捨ててしまうのは、得策ではない。IPOを目指しつつも、M&Aのオファーがあればしっかり向き合い、将来のキャリアや金銭面等の得られるリターンをシミュレーションしてみることで、よりよい選択が可能になっていくと思います。

――確かに選択肢は多い方がいいですね。では、IPOとM&A、それぞれのメリット・デメリットを教えてください。

村上 1つには、先ほど触れた起業家のキャリアの観点があります。これはどちらがいい、悪いではなく、その人の志向やケイパビリティによって、0→1をやり続けたいならM&A、1→10や10→100もできる自信があればIPOが向いているだろうということです。

2点目として、キャッシュ化という観点も大きいですね。創業者利益を早期に手にしたいなら、M&Aということになります。というのは、IPOした場合、IPO時またはIPO後も経営者が持ち株の大部分を売るということは通常はありません。経営者が売れば、「一番のインサイダー情報を持っている経営者自ら、会社をこれ以上成長させるのが難しい」と市場に発信しているようなものですから。一方で、株式を保有したまま株価が上がっていけば、それだけ含み益は積み上がりますが、経営者である以上、市場で一気に現金化できる機会はほぼないと言えます。

3点目は、シナジーです。M&Aの場合、親会社の販売チャネルや営業力を活用できるとか、バックオフィス機能を統合するとか、上場会社であればガバナンスの面でも体制ができているといった点がメリットになります。IPOの場合は資金は得られるものの独力でやっていくことになり、さらに上場会社として定期的な情報や業績の開示及び説明義務があるので、事業成長のスピードという面では、少なくとも短期的にはM&Aの方がドラスティックに変わる可能性があります。

最後に、ファイナンスの観点も重要です。IPOすれば、当然ながら市場にアクセスすることで大規模な資金調達ができるようになったり、調達手法の幅が広がります。一方、M&Aの場合、親会社やグループ会社からの資金調達が可能になったり、親会社の信用力を使って融資等を受けることも考えられますが、親会社の規模や属性に左右されるため、得られるメリットは親会社次第とも言えます。

結果的にIPOとM&Aのどちらを選ぶにしても、以上4つの観点から十分に検討したうえで、総合的に判断することが望ましいと思います。

スタートアップと大企業のいい関係とは?「何もしない」勇気がカギに

――日本ではなぜデュアル・トラック・プロセスを実施する会社が少ないのでしょう?

福田 日本の起業家も、M&Aについて全く考えていないわけではなく、1つの選択肢として頭には置いている人が多いと思います。M&Aへの関心はありながらも、関心のみで止まってしまうとすると、そのようなスタートアップにとって魅力的な買い手がまだまだ少ないというのは1つの大きな要素としてあるかなと思っています。

アメリカでは、GoogleやMETA(Facebook)のような会社に買われたというのは、起業家のステータスになっています。

Googleなんかは公表案件だけでも年間20件以上のM&Aをしており、その中にはおそらく失敗例もあると思います。その中で、GoogleのYouTube買収やMETAのInstagram買収のような圧倒的成功事例が出ればイメージ戦略にもなりますし、経験値としても大きい。だから、次々と思い切りのいいM&Aができるんだと思っています。

村上 日本でもKDDI×ソラコム、マネックス×コインチェックなどはスタートアップM&Aの成功例として注目されています。でも、こうしたケースはまだまだ数が少ないですね。

福田 日本企業は基本的にPLを重視しますし、やはり減損を出すことを恐れるので、スタートアップに対してハイバリュエーションをつけ、買い手がのれんを大きく抱えるようなM&Aは起きにくい。売り手からすると夢を描きづらく、むしろ「グループインして、うるさいことを言われるのは嫌だな…」という思考になってしまう部分はあるかなと思ってます。

――スタートアップと大企業の間に、カルチャーギャップがあるんですね。

福田 大企業の中でも、M&Aや出資した先に出向した人などには現場感があるのですが、その人たちと本社の人たちではまた感覚が違ったりします。そのようなバランス感覚を養っていかないと、大企業のオープンイノベーションなども進みにくいと感じます。

――板挟みになる人も大変そうですね。

福田 最近はかなり変わってきている部分もあると感じていますが、これまで自前主義で経営してきた大企業は、どうしても投資先やグループ会社を「自社のものとして考える」意識が残っています。でも、特にマイノリティ投資の場合、スタートアップが期待しているのは、たとえばエンジニア集団であれば販路の提供とか、バックオフィスのサポートとか、足りない部分を補ってもらうことが中心で、必要以上に手を出してほしくないし、出されると成長の鈍化等を招くことになりかねません。だから、必要なサポートが何かを見極め、それ以外は「何もしない勇気を持つこと」、そういう姿勢を貫けるかどうかが問われるのかなと思います。

それぞれの立場があるので、どちらが正しいかということではないのですが、M&Aや資金調達の交渉の場面でも、大企業側の担当者から事業計画のかなり細かい数字についてまで質問が飛ぶことがありますが、シード〜アーリーのスタートアップにとっては、事業計画は不確定な部分も非常に多いものです。そういうコミュニケーションが続くうちに、スタートアップ側が気持ち悪さを感じてしまう事例も見てきました。

村上 最近増えてきたCVCなども、担当者は大企業で新卒から育って異動してきた人が多く、状況は似ています。もっと大企業の中に起業家の血が入っていくと、変わってくるのだろうと思います。たとえば、ヤフーでは前社長の川邊さんはもともとM&Aでジョインした方ですし、mixiでもM&Aで加わった方が役員を務めています。ITメガベンチャーにはもともと異文化にオープンなカルチャーがあるので、スタートアップとの組み方についても、日本企業の変化をリードしていくんじゃないでしょうか。

ITスタートアップの支援経験とIPOの知見を兼ねそろえたチーム体制

――ITはMACAPの得意領域でもありますね。

村上 オンラインプラットフォーム「M&Aクラウド」の掲載会社を核に、IT業界の買い手とはネットワークができています。これまでに多数の案件を手がけてきた中で、業界理解も深まっていますし、売り手・買い手それぞれの視点から見た論点を整理できているのも強みですね。経験値があるから、成約実績が積み上がり、さらに売り手・買い手が集まるという好循環ができていると思います。

福田 MACAPのチーム内には、村上さんを筆頭に投資銀行出身のメンバーもいるので、IPOのプロセスについても一定の知見があります。IPO準備の進捗を踏まえて、「このタイミングでM&Aの候補先に当たり始め、この時点までにはデューデリジェンスに入っていた方がいいです」といったアドバイスができるので、デュアル・トラックをお考えの売り手の皆さんにとっては安心感があると思います。

――M&Aではなく、IPOの方をメインにお考えの会社からの相談も歓迎ですか?

村上 もちろん歓迎ですし、もっと言うとIPO直前期でなくても問題ありません。むしろ、N-2やN-3の段階からご相談いただき、経営者の方がどんなキャリアを歩みたいのか、会社を大きく成長させるためにはどんな選択肢があり得るのか、フラットな視点で考えるお手伝いができればと思っています。

起業家としてIPOを目標にしている人は多いと思いますが、上場するためには数千万円レベルのコストがかかりますし、上場後は四半期ごとの業績開示も必要になります。上場会社としての信用力が得られる点は大きなメリットですが、デメリットの方も、特に比較的小規模の会社にとっては無視できないんですね。悔いのない選択をしていただけるよう、総合的な観点をご提供したいと思います。

福田 マザーズ市場の株価が下がっていることもあり、調達力という点では、上場のメリットが相対的に小さくなっていますよね。時価総額数十億円規模であれば、一度IPOとM&Aの両路線で検討し、メリット・デメリットを整理してみることは、決してマイナスにはならないと思います。

村上 MACAPは全員、現場経験豊富であると同時に、20~30代の若いメンバーが多いことも特徴です。起業家の皆さんに寄り添いつつ、柔軟な発想でアドバイスしていきますので、話しやすさを感じていただけると思います。ぜひ一度、お気軽にご連絡ください!

無料相談実施中!

デュアル・トラック・プロセスはもちろん、M&Aや資金調達に関するご相談を無料でお受けしています。まずは情報収集したいという方も歓迎ですので、以下のサイトからお申し込みください。アドバイザーが速やかにご連絡します!