次世代の金融インフラに必要な「FintechOS」という世界感

マネーツリー | NewsPicks Brand Design

2018/6/29

個人資産管理サービス「Moneytree」がヒットしたことで、コンシューマ向けアプリの会社としての顔が目立つマネーツリー。しかし、この企業の本当の強みは、メガバンクや大手地方銀行が続々と採用を決めるBtoBの金融プラットフォームにある。マネーツリー最大の武器「MT LINK」の独自性について、前回に続き、創業者のポール チャップマン代表取締役の言葉から紐解く。

前編記事「個人情報を取らない」という哲学。原点は『日本人は我慢している』」

前編記事「個人情報を取らない」という哲学。原点は『日本人は我慢している』」

実績の連鎖で急成長

──個人資産管理サービス「Moneytree」のイメージが強いですが、ビジネスの根幹は企業に提供する金融プラットフォーム「MT LINK」。どんな役割を果たしているのか、改めて教えてください。

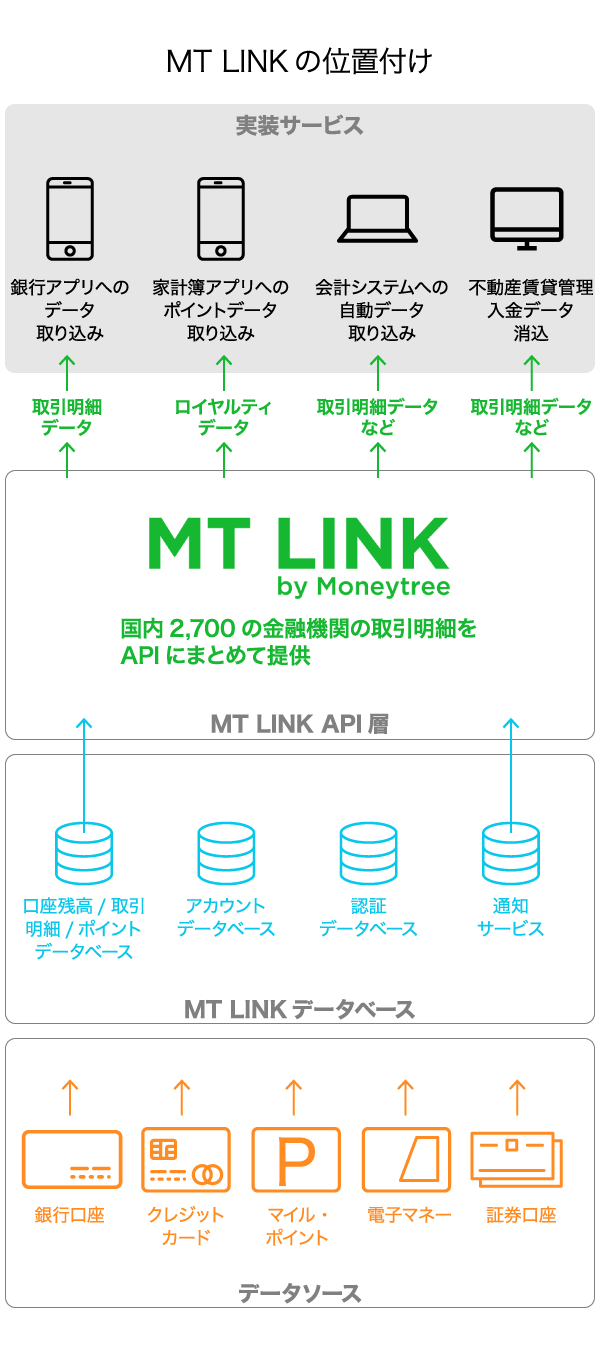

チャップマン:MT LINKは、銀行口座や投資、クレジットカードなどお金にまつわる明細をひとつに集約するサービスです。多様化、複雑化した電子マネーやポイント口座も取り込むことができます。また、これらのデータを会計ソフト、経費精算や資産運用など業界を超えたシステムと連携することも可能です。

個人向けのMoneytreeアプリで自分の資産を一元的に把握できるのは、裏にこのMT LINKの仕組みがあるから。つまり、MoneytreeはMT LINKの表層の一機能なんです。

これと同じように、Fintechに取り組みたい企業は、MT LINKを使ってアプリを作り、サービスを提供することができるわけです。

銀行を始めとする金融系サービス企業のシステムは、信頼性や安定性、セキュリティを非常に重視しています。そのため、勘定系と呼ばれる業務の根幹をなすシステムは、インターネットで外部接続することよりも、自社内での運用に最適化されたものです。

──勘定系といえば、「重厚長大」「レガシー」の代表のように言われます。金融サービスを提供する企業としては、やりたいことと現実の間にある壁に悩まされたのではないでしょうか。

そうですね。デジタル化の大前提であるクラウドにサービスを立ち上げるノウハウは蓄積されていないケースが多いですし、既存のシステムを使って、他社サービスとの連携となると、莫大なコストと時間を必要とするため、事実上、実現は困難です。

どうすれば、少ないコストで短期間にデジタル化できるのかという大問題に直面したとき、MT LINKのプラットフォームが求められます。

クライアントは、MT LINKと明細をやりとりする「出入口」を準備すれば、あとはマネーツリーの用意した部品を使い、クイックに開発できます。したがって、クライアントは開発の負担が減ることにより、提供するサービスの企画に注力できます。

──2015年1月から提供を開始し、現在までの実績を教えてください。

プラットフォームを利用しているのは銀行、会計ソフト、不動産、経費精算、融資業務、資産運用など、業界を超え、約40社に広がっています。

もちろん最初からこの規模感ではありませんでした。海外の大手銀行が優れたFintechのスタートアップと連携を始めたり、国内の主要なメディアがFintechの必要性を報道しはじめたりしたことで、国内のFintechの機運が高まり追い風を受けて拡大してきました。

エコシステムを提供するプラットフォームは、連携する各社にとっても、その顧客にとっても、1つでも連携できる相手が多いほど利便性が高くなり評価されます。

つまり、提供できる連携先が増えるとプラットフォームとしての価値が高まり、さらに仲間入りしたいと手を挙げる人が増え、「デファクトスタンダード」が形成される。MT LINKはこの実績の連鎖反応に成功し、現在は国内最大の連携先を得るまでに成長できたのです。

──その中で、特に追い風を感じた出来事は何ですか。

金融機関のトップバッターとして、みずほ銀行に採用されたことが追い風になったと思います。

メガバンクからの信用、3か月かからずアプリに組み込めた実績、アプリを利用したお客さまからの評価、すべてが好意的に捉えられましたね。

日本でいくらFintechが盛り上がっていても、大事なデータを委ねるわけですから、拙速にならないようにプラットフォームを見極める評価軸が必要です。

敵対しない存在価値

──こうしたプラットフォームを提供している企業は、マネーツリー以外にも存在します。金融業界は極めて慎重な業界。2012年設立の企業にインフラを任せるのは相当の勇気がいることだと思います。どこに強みがあるのでしょうか?

おっしゃる通り、明細を集約するサービスは一般的にアカウントアグリゲーションサービスと呼ばれていて、Fintechのビジネスモデルの1つとして他社も展開している仕組みです。

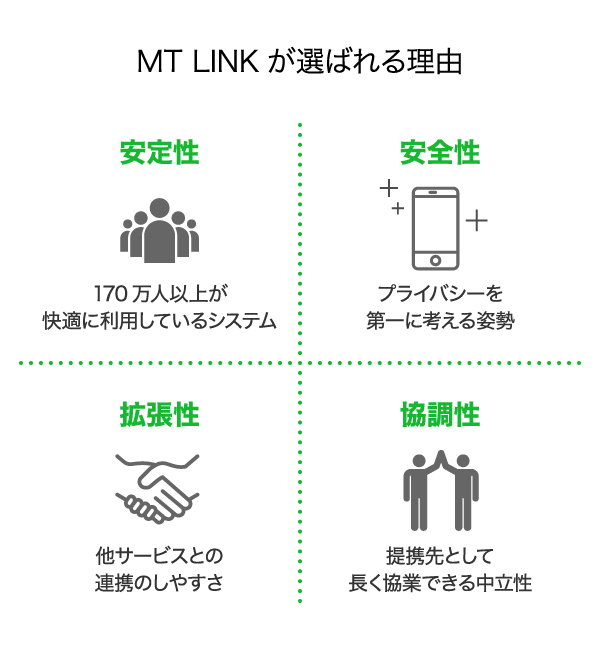

なぜ、MT LINKが選ばれるのか。

私も客観的な評価ポイントが気になって、お客様に聞いたことがあるんです。それを私なりに整理すると、4つの理由が挙げられます。

──まずは安定性から伺います。

2013年から提供を開始した無料アプリが、170万人以上のゲスト(*)に利用されており、これまで大きなトラブルもなく、安定稼働している実績によるものだと思います。

*マネーツリーはユーザーを「ゲスト」と呼ぶ。その理由は前編の記事で詳説している。前編記事はこちら。

安定稼働とは、システムが問題なく動くことだけではありません。それに加えて、ゲストにとって気持ちよく動くということなんです。毎日アプリを使っていて、肌で感じられる快適さがゲストから支持されている理由のひとつだと思います。

──たしかに、スマートフォンのサービスは少しでも操作に違和感を感じると、すぐ離脱してしまう傾向があります。その生命線をよく理解していた、と。次に安全性。これはMT LINKが最もアピールしている点で、ビジネスの原点として立ち返る基本かと思います。

そうです。これはとても重要。ここでいう安全性とは、セキュリティはもちろんですが、プライバシーのことを指します。

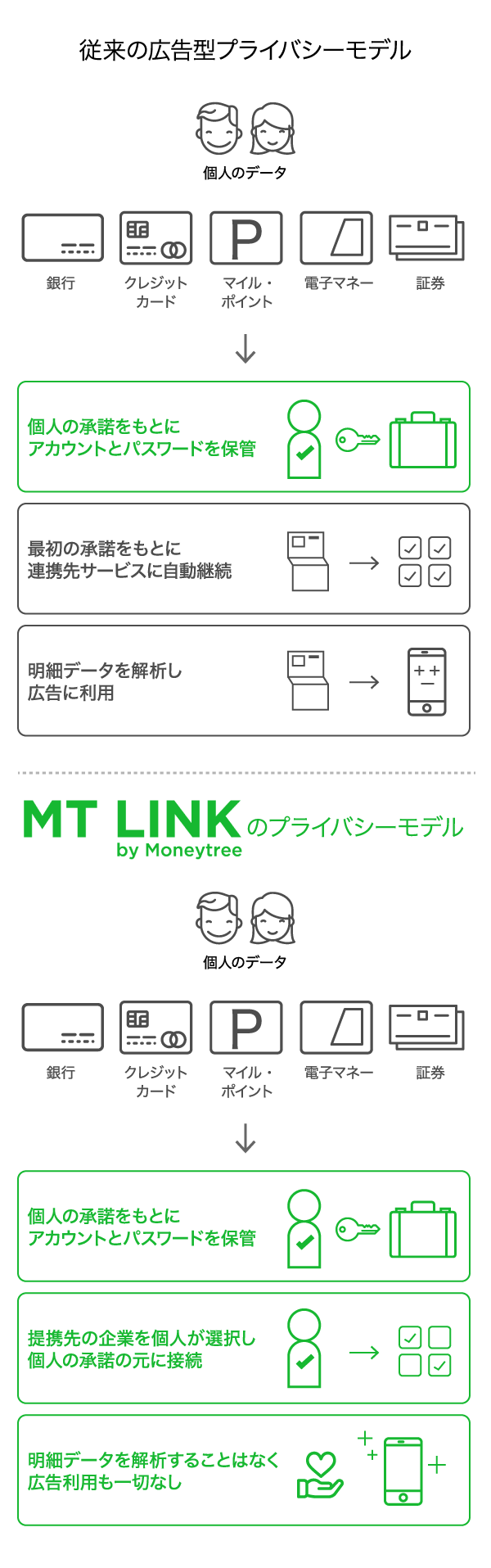

マネーツリーでは、個人情報を使う権限は持ち主に帰属すべきだという信念をもとに、以前より「プライバシーバイデザイン」といった点に配慮してきました。これらは、最近始まった欧州におけるGDPRでも採用されている考え方です。

他人が勝手にデータを利用し収益源とするのは、違和感がありますよね。だから、私たちのサービスには、完全に広告がないんです。特定の提携先企業の提供するサービスをアピールすることはありませんし、「カードローンはいかがですか」などという情報は一切送りません。

スタートアップだからこそ、新しいマネタイズモデルを模索し、既存のビジネスとは違った付加価値を提供したいと思っています。そこで、MT LINKと連携する企業から利用料をいただくモデルにしました。

これは私たちの価値観だけの話ではなく、MT LINKに連携する、セキュリティに敏感な企業にとって安全であることは、大きな安心感につながるんです。広告を通して、趣味嗜好なり何かしらのデータを提供していたとすれば、情報漏えいの心配が尽きません。

もし事故が起きた場合、情報の種類はもちろん、その先で二次三次と漏えいしている可能性があるので、被害がどこまで広がるか読めないんですよ。

もう一つ特徴的なのは、Moneytree IDを利用して連携したいサービスに接続することで、漏洩のリスクを軽減します。さらに、承諾のプロセスを簡素化することで、わかりやすくなり、ゲストに安心感を与えていると思います。

──IDといえば、SNSのアカウントを流用できるソーシャルアカウントがありますね。あれは利便性が高くて、実際に他のアカウントアグリゲーションサービスでは採用しています。

IDにソーシャルアカウントを使えばたしかに便利かもしれませんが、意図しない情報までが連携される可能性があります。ゲストは、金融サービスに積極的に使いたくないでしょう。Moneytreeでは、システム内のデータとゲストを結びつけるためだけに、ソーシャルアカウントなどの他のサービスに依存しないIDの運用方式を取りました。

──拡張性とは、プラットフォームを使ってできることが増えるということですか。

そうですね、各提携先のサービスに組み込みやすいAPIを提供しているので、機能を拡張しやすいということです。容易でスピーディにアプリの開発ができるような仕組みを用意するのが、プラットフォームの大きな価値だと思います。

最初から理想とする特盛りのアプリを作らず、徐々に機能を追加していくアジャイルな進め方に理想的なAPIです。私たちとしては、Fintechの可能性に気づいてもらえるような、新しい機能を拡充したいところです。

──協調性というのは、どういうことでしょう。

これは特に銀行からの視点ですが、破壊者、脅威でないということ。Moneytreeは、様々な業種の方々と連携していますが、プラットフォーマーとしての中立性を担保しています。

例えば、DNPの家計簿サービス「レシーピ」も連携先の一つですが、弊社のMoneytreeアプリと競合している側面もあるから連携しませんといったことは考えられません。破壊ではなく共生の考えを徹底しているため、長く協業できるパートナーとして認識されています。

──事実、金融サービスを提供するつもりはないんですか。

既存の金融機関の信頼は、長年の蓄積で成り立っています。ブランドといってもいいですね。私たちのようなスタートアップが簡単に手に入れることができるものではありません。繰り返しになりますが、そこは共生の考え方を徹底して、より高い付加価値を提供することに、私たちのビジョンはそぐうものだと思います。

広さより深さを重視

──競合になることを避け、パートナーシップを固めることを優先すると、事業領域を広げるのが難しいのではないでしょうか。

そこは、機能だけ提供するといった単純なものではなく、体験(UX)という側面も含めて提供していくことを考えています。

サービスを利用するのは連携会社ではなく、それを利用するゲストの方々ですからね。個人の側面から色々と考慮して一緒にサービスを考え、それをどう組み入れると効果的なのか、UXにまで踏み込んだコンサルティングや開発サービスも行っています。

──「UXにまで」とはどういうことでしょうか。

UXはUIだけじゃ成り立ちません。そして、いいプラットフォームがなければ、いいUXはありえません。

MT LINKをAPIレベルで見ると、テクノロジーを提供しているだけのように見えますが、実際にはその企業のUXにも貢献しているんです。プラットフォームの良し悪しは、最終的に利用するユーザーの指の感覚に伝わります。

見た目のデザインは現代的でも、それは体感の3割ぐらいの要素でしかない。いいグラフィックスを描く人がいても、快適に使えるプラットフォームとつながっていないと、優れたUXとは呼べません。

こうした知見や技術は、これまで金融系のシステムを手がけてきたベンダーにはあまりないため、今度から開発を一緒に進めてほしいという依頼が寄せられています。

──たしかにFintechで頭を悩ますポイントかもしれません。従来型とモバイル型の社会とでは、システムの作りはもちろん、根本的な考え方がまったく違います。モバイルだけでなく、デジタルによってこれまでの常識がどんどん塗り替えられている。いや、良い意味で壊されている。

そうですね、いい形で企業のデジタル化については、継続的にサポートしていきたいと思っています。

最近、銀行がATMや実店舗を大規模に削減するというニュースを耳にするようになりました。実店舗の削減は、母国オーストラリアでは20年前から実施されています。なぜ実現できたかというと、セルフサービスに慣れていて、ITを使い慣れているという背景があります。

日本での削減は、必ずしも望ましいことではないと思いますが、少子化や過疎化などを考えると仕方ないことです。ただ、これによって金融サービスが使いづらくなってはいけない、デジタルでこれまで以上に利便性が高いサービスを提供しないといけない、という使命感があります。

──なるほど、Fintechのプラットフォーマーとして、社会まで見据えている。最後に、ここまでお話いただいたビジョンを実現したとき、Moneytreeとはどういう会社になっているのでしょうか。

一言で言えば、信頼できるFintech分野において欠かすことができない、絶対的な安心感を持つデータポータビリティプラットフォームですね。

例えばAmazonで買った商品に欠陥があれば、簡単なステップで、しかも迅速に返品できます。もう常識になっていますよね。GoogleやAppleのストアも、ここから買えば詐欺ではないな、ウイルスも仕込まれていないな、という一定の安心感があります。これはプラットフォームのいいところです。

銀行法の改正により、自行だけで隔離していたデータを外に連携させるオープンバンキングの波が、これからの日本の金融サービスに新しい可能性を提示しています。現時点では、玉石混淆で微妙な印象を持っている方も相当数いるかもしれません。

──微妙というのは、特にデータや個人情報保護の観点ですね。

そうですね、今後のオープンバンキングの恩恵は、サービス提供者側はもちろんの事、個人の方々にとって、大きな変化をもたらすと思っています。自分のデータや個人情報を完全に保護された状態で、使いたいサービスに、使いたい条件で、持ち運べるというのが、このオープンバンキングの流れで加速すると思います。

一般的にデータポータビリティと呼ばれるものですね。その際に一番重要になってくることは、中立性のある信頼できるプラットフォームだということです。既に、40社近いMT LINKの連携会社がありますが、いいものだという信頼を提供できるプラットフォームに成長していきたいですね。

MT LINKをさらにうまく利用していただくための、FintechにおけるOSのような存在になれたら、できることがさらに大きくなり、そして増えていくと確信しています。

(取材・編集:木村剛士、構成:加藤学宏、撮影:的野弘路)

個人資産管理サービス「Moneytree」誕生の裏側、「個人情報を取らない」という絶対的ポリシーに行き着いた理由を語った前編も合わせてお読み下さい。

マネーツリー | NewsPicks Brand Design