VIDEO

2020年1月26日 公開 人気 Picker

山本さんのインタビューの中で最も興味深かったのは、OYOに対するWeWorkショックの影響についてでした。

WeWorkの件によって同じ不動産を領域とするOYOも同列に語られ、疑念を払拭するために、収益化に舵を切った──。ソフトバンクがキャッシュフローを重視し始めたこともあり、おおよその予想はついていたものの、実際に幹部の口から語られると、説得力が違います。

サブリースや収入保障型のビジネスは、オーナーから部屋を借り上げるため、空室が増えればそれだけ出費がかさみます。ソフトバンクは巨大資本を背景に、シェア獲得を第一に掲げた戦略を推し進めてきましたが、不動産ビジネスでは獲得した部屋が埋まられければ、逆にマイナスになります。

ビジョン・ファンド銘柄の中でも、不動産ビジネスの2社がとりわけ問題になっているのは、偶然ではないでしょう。

WeWorkの件によって同じ不動産を領域とするOYOも同列に語られ、疑念を払拭するために、収益化に舵を切った──。ソフトバンクがキャッシュフローを重視し始めたこともあり、おおよその予想はついていたものの、実際に幹部の口から語られると、説得力が違います。

サブリースや収入保障型のビジネスは、オーナーから部屋を借り上げるため、空室が増えればそれだけ出費がかさみます。ソフトバンクは巨大資本を背景に、シェア獲得を第一に掲げた戦略を推し進めてきましたが、不動産ビジネスでは獲得した部屋が埋まられければ、逆にマイナスになります。

ビジョン・ファンド銘柄の中でも、不動産ビジネスの2社がとりわけ問題になっているのは、偶然ではないでしょう。

- いいね53

OYOの実情がよくわかるビデオです。PayPayのビジネスモデルとOYOの違いは、アセットを持つかもたないか、ということろという解説には、合点がいきました。

損切りできずに継続的に赤字がつづくOYOモデルは、厳しい。シェアリングビジネスで、資産を抱えてしまったら泥沼にはいってしまいます。

損切りできずに継続的に赤字がつづくOYOモデルは、厳しい。シェアリングビジネスで、資産を抱えてしまったら泥沼にはいってしまいます。

- いいね23

Oyo Lifeより早く、www.zenshome.jp というオンラインで完結する、家具付きマンスリー賃貸プラットフォームをやっています。zensはあくまでも予約確定時にオーナーと予約期間のみ賃貸契約し、支払いは家賃の20%という形なので、Oyoのように赤字にならないモデルです。このモデルが出来るのは当社がオーナーの物件を民泊とマンスリーのハイブリッド運営をしているからです。マンスリー一本だと稼働率が予想しづらいですが、ハイブリッドにすると、オーナーの手取りは通常賃貸の2倍くらいになります。

- いいね10

アセットを持ってしまうと、コストが継続的にかかる、

PayPayは、そこでやめれば損失はそこまで。

WeworkもOYOも、やめても損失は続く。

違いは、OYO Lifeの場合収益性の見込めるスコープ(都市圏)にまず舵を切った。OYOの場合はHotelについても、収益性を見極め、その評価と予測の学習をしながら進める必要あり。でなければ難しい。標準ではなく地域のニーズを評価しつつ段階的い成長するアプローチにしていければ可能性あるように思います。収益性をみながらという発言でしたが、それだけでは難しいのでよりまめなニーズを評価する仕組みの追加はいると思います。

PayPayは、そこでやめれば損失はそこまで。

WeworkもOYOも、やめても損失は続く。

違いは、OYO Lifeの場合収益性の見込めるスコープ(都市圏)にまず舵を切った。OYOの場合はHotelについても、収益性を見極め、その評価と予測の学習をしながら進める必要あり。でなければ難しい。標準ではなく地域のニーズを評価しつつ段階的い成長するアプローチにしていければ可能性あるように思います。収益性をみながらという発言でしたが、それだけでは難しいのでよりまめなニーズを評価する仕組みの追加はいると思います。

- いいね11

最近私のところには、都内で2、3年前にリノベーションしたばかりの低価格ホテルを再度オフィスやリテールなど戻したいとの相談が増えていて、実際2件ほどホテルを閉鎖して変更している。それだけ低価格のホテルでは勝負けが、はっきりしていて都内でも増えすぎている。

あと、住宅のサブリース事業はかなり厳しいと思う。一般的にオフィスはソフト面、ハード面などの工夫で相場より高い単価で売る事が可能である。殆どが法人契約であり景気が良ければそれなりに、コストを掛け他社とオフィス空間を差別化する会社も少なくない。

一方、住宅は相場が出来上がっていて、単価を上げるのは簡単でない。少なくともOYOライフの平凡な空間では厳しいと思う。

そういう意味ではweの方が黒字化が可能と思われる。

あと、住宅のサブリース事業はかなり厳しいと思う。一般的にオフィスはソフト面、ハード面などの工夫で相場より高い単価で売る事が可能である。殆どが法人契約であり景気が良ければそれなりに、コストを掛け他社とオフィス空間を差別化する会社も少なくない。

一方、住宅は相場が出来上がっていて、単価を上げるのは簡単でない。少なくともOYOライフの平凡な空間では厳しいと思う。

そういう意味ではweの方が黒字化が可能と思われる。

- いいね10

オリジナル動画・記事が見放題

オリジナル動画・記事が見放題

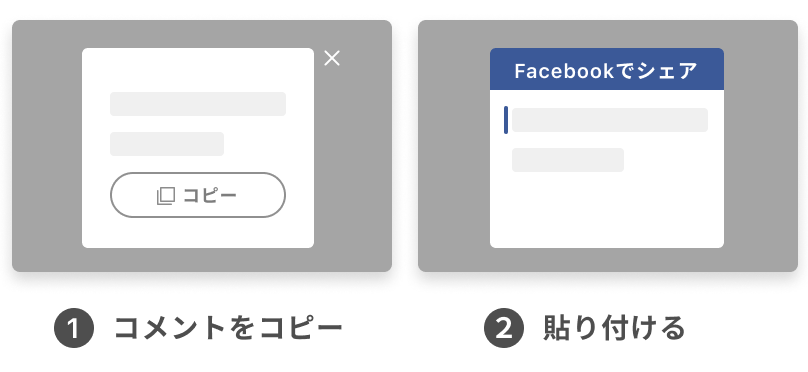

ライブコメントを表示